こんにちは、あほろです。

本日は、「爆誕!楽天レバナス今すぐ乗り換えるべきか」と題しまして、この度新設された楽天レバナス(楽天レバレッジNASDAQ-100)についての紹介と、大和レバナス(iFree レバレッジNASDAQ100)から乗り換えるべきか、個人的な見解を述べていきたいと思います。

結論、個人的には「様子見」=急いで積立先を変更したり、資産移動はしない、と考えています。

以下、その理由を述べていきますのでぜひご一読下さい。

なお、そもそもなぜ私がレバレッジNASDAQ100に投資しているのかについては下記記事にまとめておりますので、よろしければ先にこちらを読んで頂けると幸いです。

■自己紹介

私は仕事の関係で住んでいたメキシコで、現在の妻と出会い、結婚。今は日本で一緒に暮らしている普通のサラリーマンです。自己紹介については以下記事にまとめておりますので、ぜひご覧ください。

楽天レバナス紹介

楽天レバナス(楽天レバレッジNASDAQ-100)とは

まず簡単に楽天レバナスについて説明します。

ざっくり言うと、先駆者&コロナショック後急激に人気を博していた大和アセットのiFreeレバレッジNASDAQ100と全く同じものを楽天が信託報酬だけ下げて出したもの、です。

後出しジャンケン、パクリですね笑

もちろん投資家にとっては同じ商品を各社ファンドが競い合うことは歓迎すべきことですので無問題!

米国株王道のS&P500や全米株式VT、全世界株VTIなど、同じ指数をターゲットにした投資信託が各社から出ており、信託報酬の値下げ合戦が繰り広げられてきたので、レバレッジNASDAQ100でも起こるのは必然でした。

ただ、楽天が露骨なところは「愛称:レバナス」と公式に謳っていること(笑)

もちろん大和アセットは正式にレバナスとはいっておらず、個人投資家(私はYoutuber風丸さんが最初と認識していますが)が勝手に大和のiFreeレバレッジNASDAQ100を「レバナス」と読んでそれがSNSを中心に定着。

その略称をちゃっかり後続の楽天が正式に愛称に採用するのはちょっといかがなものかと笑。ちなみに日経新聞掲載名は楽天「レバナス」に対して大和は「iFレバ100」…。

まあ、信託報酬を0.22%も下げてくれたので文句はいいません!笑

以下は参考までに基本情報です。すでにご存知のレバナスホルダーの方は読み飛ばして下さい!

レバレッジNASDAQ100とは、NASDAQ100指数の一日の値動きの2倍の値動きをするファンド。

■NASDAQ100指数とは

米国のNASDAQ市場に上場している銘柄の内、金融セクターを除いた上位100銘柄の時価総額加重型(※)の指数。現在の米国を代表するIT企業が上位に並ぶ。所謂グロース株が中心のため、同じく米国市場のS&P500指数と比較し値動きは激しくなる傾向。米国企業だけでなく、世界中の企業が上場している。

ーNASDAQ100上位10銘柄

Apple,Microsoft,Amazon,Facebook,Google,Tesla,

Berkshire Hathaway,NVIDIA,Visa

※ちなみにニュースでよく聞く「日経平均株価」や「ニューヨークダウ平均」は株価の単純平均ですので、日経TOPIXや米国のS&P500,NASDAQ指数のような時価総額加重型の指数のほうがその市場の価値・長期的な値動きをより正しく表してくれています。

なお、ここでは2倍レバレッジ投信の仕組みやリスクを詳細に述べることはしませんが、下記のように通常の投資信託と異なる動きのするリスクの高い製品ですので、しっかりとそのリスク・中身を把握し、ご自身のリスク許容度と照らし合わせて、投資判断するようお願い致します。

大和レバナスとの比較

ここでは大和レバナス(iFreeレバレッジNASDAQ100)と楽天レバナス(楽天レバレッジNASDAQ-100)の比較をしていきます。

とはいえ、大きな差は信託報酬のみです。

| 大和レバナス | 楽天レバナス | |

| 運用会社 | 大和アセットマネジメント | 楽天投資信託顧問 |

| 設定日 | 2018/10/19 | 2021/11/17 |

| 資産総額 (21年11月10日時点) |

1,638億円 | – |

| 買付手数料 (大手ネット証券) |

なし | なし(※) |

| 信託報酬 | 0.99% | 0.77& |

| 為替ヘッジ | あり | あり |

| ベンチマーク | 日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の 値動きの2倍程度となることを目指す | 日々の基準価額の値動きがNASDAQ-100指数(米ドルベース)の値動きに対して概ね2倍程度となることを目指す |

信託報酬以外の差を敢えて突っ込むと、大和レバナスがNASDAQ100指数の「2倍程度」といっているのに対し、楽天レバナスは「概ね2倍程度」。敢えてこの「概ね」をつけたところに、少し楽天の自信の無さを感じてしまうのは私だけでしょうか?笑 これに関しては少し後述しますので一旦飛ばします。

長期投資では信託報酬0.22%の差は非常に大きいです。100万円なら2,200円/年の差ですが、長期積立・運用し資産額大きくなり1,000万円になれば2.2万円/年✕保有年数。長期積立10−20年、その後取り崩し10−20年とするとその差は100万円以上になる可能性もあります。

したがって、0.22%の信託報酬差で、すぐ乗り換えだ!となりそうですが、私個人の意見は「様子見」です。

※なお、楽天レバナスは直近は楽天証券でのみ購入可能ですが、他の楽天投資顧問の商品同様、近いうちにその他主要ネット証券で購入できるようになると推測しています。

楽天レバナスに乗り換えるべきか

今の資産移動はしない

まず、現在大和アセットで保有しているレバナス資産を楽天に移すつもりはありません。

その理由は以下2つ。

理由① 資産売却時に税金を払うことで税の繰延効果が薄まる

インデックス長期投資のメリットの一つに税の繰り延べによる複利効果UPがあります。

私もそうですが、直近で始めた方を除くレバナスホルダーはコロナショック以降の金融緩和・好調決算による爆上げの恩恵で、しっかりと含み益がでているはず。

楽天レバナスに乗り換えるために一旦売却すると、その含み益に約20%の税金がかかってしまいます。その分、楽天で始める際の資産額は目減りしてしまいますので、これはNG。

なお、インデックス投資についてのわたしの見解は下記記事にまとめておりますのでご参考まで。

理由② 売却→買付の間の評価額変動が嫌

じゃあ、今度の暴落が来て、評価額がマイナスになったときに乗り換えればいいのでは?と一瞬思いましたが、これもおすすめしません。

今の含み益が吹っ飛ぶほどの暴落ということは相場は荒れに荒れている。一日の値動きがめちゃくちゃ激しくなっているはずです。そんななかですから、一旦売却し→楽天に乗り換えしている間に株価が急反発してしまうことも考えられます。特にETFではなく投資信託なので約定に実質2日以上かかるため、その可能性は無いとは言えない。なのでこれもNG。

保有額が大きい人:ここ数年のNASDAQ爆上げにより含み益が多くあるはずなので税金考慮し、資産移動はNG

保有額が小さい人:ここ最近始めて含み益は大きくないかもしれないが、まだ小額であれば0.22%の信託報酬差のインパクトは微々たるもの→資産移動は不要

したがって、だいたいの人が保有資産を売却してまで

乗り換えする必要はないのかな、と思います。

→と考えると、現在2,000億円近い保有資産がある大和レバナスはあえて信託報酬を競って下げることはないのかな、、、と思ってしまいますね。もちろん下げてくれればめちゃくちゃ嬉しいですが。頑張れ、大和アセット様!

今後の積立・買い増しは一旦様子見

じゃあ、新規積立から楽天にする案はどうでしょうか?

これはもちろん好みの問題で、すぐに楽天で積み立て始めることを否定はしませんが、個人的にはちょっと様子を見てからかな、と思っています。(現在の大和レバナス積立を継続)

理由① 隠れコストが不明

確かに信託報酬差の0.22%は大きいです。

しかし、投資信託におけるコストは信託報酬のみではありません。所謂、「隠れコスト」があります。これは毎年変動するので実績=「運用報告書」を見る必要があります。運用報告書は目論見書と並び超重要!投資する際は必ず事前にチェックしましょう!

難しくないのでサラッと見ていきましょう。

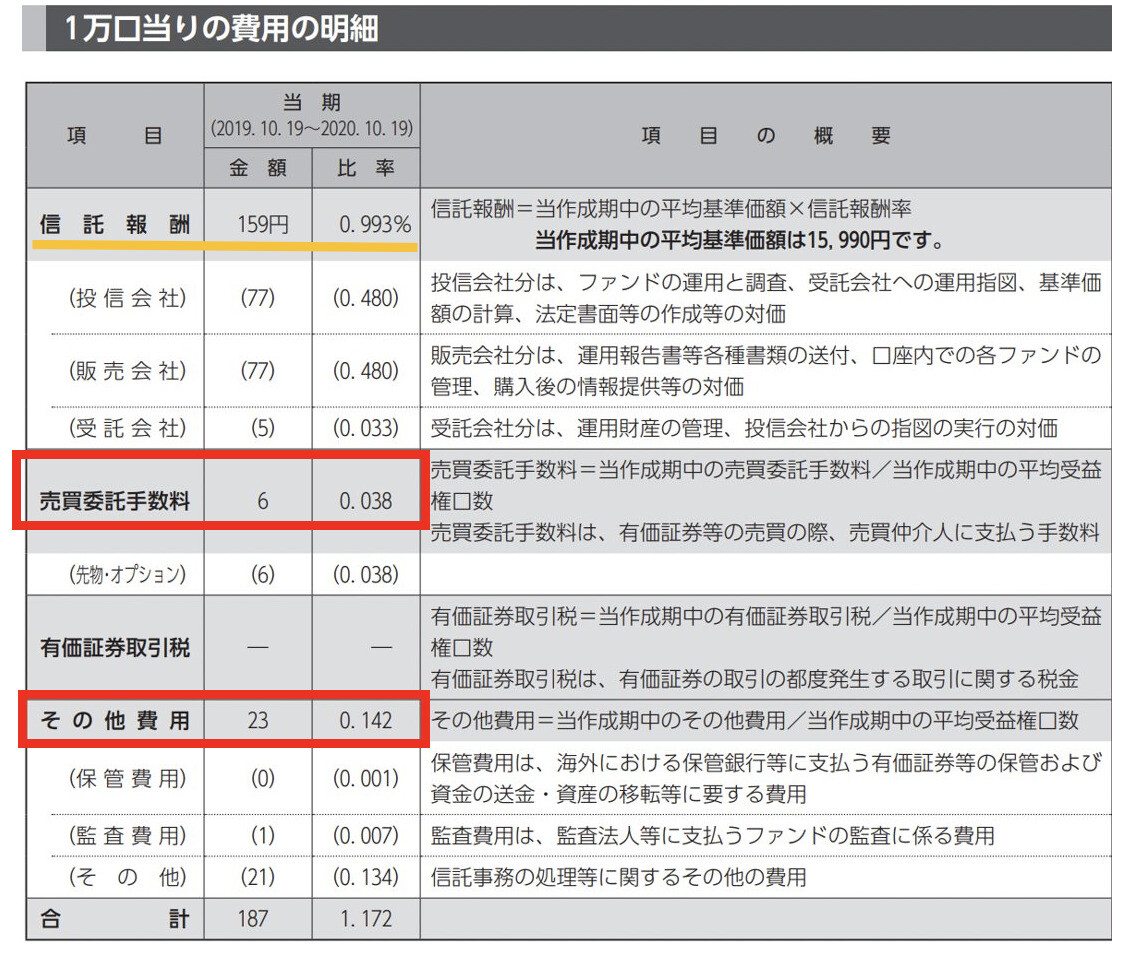

まだ今年の分は出ていないので、大和レバナスの2020年10月期の運用報告書を見てみると、3ページ目にすぐ費用明細が見つかります。

<大和アセットマネジメントHPより>

これをみると、信託報酬0.993%(0.99%じゃなかったのか!)の他に、売買委託手数料0.038%、その他費用で0.142%で0.18%の隠れコストが発生していることがわかります。今大和と楽天で0.22%の手数料差が大きいといっていたのですから、この0.18%も小さくない!

楽天はまだ1年の運用実績がもちろんありませんので、この隠れコストがわかりません。

もしここに差があった場合、信託報酬の0.22%の差が縮まってきます。

一般的に手数料というのは固定費に近く、資産総額が増えれば薄まる傾向にあります。何兆円もの資金を集めるアメリカのバンガードやブラックロックのファンド信託報酬・手数料(経費率)が0.1%以下と激安なのがその証明。

この1年で資産を大幅に増やした大和レバナスと、これから資金を集めていく楽天レバナスでは、隠れコストに差が出てくる「かも」しれませんよね。

理由② 初期の運用エラーリスク

レバレッジ投資信託はファンドが先物取引を利用し、指数の2倍程度の値動きになるように運用します。(もちろん先物取引をするのはファンドであり、我々が購入するのは現物の投資信託なのでそこはご安心を)

したがってファンドの運用エラーがあると狙った値動きにならない、という可能性は一般的な指数連動型ファンドより高いと言えます。

もちろんUSA360他、レバレッジをかけたファンドに実績のある楽天投資顧問なのでよっぽど大丈夫だと思いますが、やはり初期の初期は様子見をしておきたいですね。

上記の「概ね」2倍程度を目指す、が若干気にならないわけでもないので(笑)

理由③ 大和レバナスの動きもチェック(多分値下げはしないかな…)

また楽天の動きを受けて大和がどう出るかも様子見したいというのも理由の一つ。

ただ、上記の通り、すでに2,000億円近い資産を集めている大和アセットが信託報酬を値下げする可能性は低いのではないかな、、、と思ってはおりますが。

ただ、理由①の21年の大和レばナスの「隠れコスト」の実績もまだ見ていないので、やっぱり様子見ですね。

小額で楽天/大和レバナスれぞれを同日・同額で購入し1年後にパフォーマンを比較するのも面白いかもしれませんね!やってみたら経過報告していきますね。

↓↓追記↓↓

では、いつ乗り換えるか?

上記の通り、現状保有している「大和レバナス」を売却し、「楽天レバナス」を購入することはしません。乗り換え、というか「いつから楽天レバナスを購入し始めるか」の私見です。

案① 1年後実績 実質コストが確定してから

上記の通り、楽天の運用実績がでる1年後を目安に考えています。ここで運用も問題なし、隠れコスト含めた実績コストで0.2%程度の差があるなら、それ以降楽天で新規積立・購入をしていこうと思っています。

案② 1年以内に暴落が合った場合の買い増し時から(検討中)

レバナス評価額は、22年末と言われている米国の利上げまで、もうしばらくは金融緩和継続とNASDAQ企業の好業績を受けて、右肩上がりになってくれるのでは?と期待しています。

ただ今度金融緩和終了→利上げとなると、金融緩和時はびくともしなかった事案でも市場が敏感に反応、プチ暴落は起こりやすくなるだろうなと覚悟しています(というかコロナショック後の金融緩和相場が異常)。

そのときに備え、積立金額の数年分の現金を構えており、暴落時に買い増し予定。

とすると結構な額を入れることになるので、見切り発車で楽天で買い増ししちゃおうかな、、、とか考えています。

ちょうど利上げ予測がほぼ1年後なので、そこまでは順調に暴落なく株価が上がってくれればこの案②は使わないので、そっちのほうが全然いいですが!笑

いずれにせよ、0.22%の信託報酬差は10年−20年で見れば大きいですが、積立のみでのこの1年分のみであればそこまで大きな影響は無いので、焦ることなく、大切に楽天レバナスを見守りたいと思います!(←何様)

まとめ

最後にまとめです。

信託報酬を下げて出してくれた楽天レバナスは大歓迎も、

- 現在の資産を売却→楽天に移すことはしない

- 新規積立・購入も運用実績・隠れコスト含めた実質コストを見てから判断でも遅くない

→個人的には1年程度様子見

皆様の見解についてコメントやツイッターで教えてもらえると嬉しいです!

以上!

最後までご覧いただき、ありがとうございました!

↓ブログ村ランキングに参加しているので、よかったら応援して下さい!↓